BẢN TIN TÀI CHÍNH

Doanh nghiệp bảo hiểm nội trước cạnh tranh của khối ngoại

[ad_1]

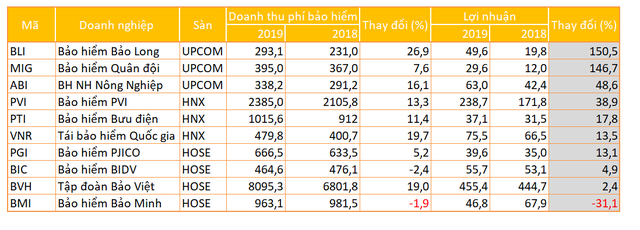

Theo thống kê của Người Đồng Hành, có 10 doanh nghiệp tham gia vào lĩnh vực bảo hiểm trên sàn chứng khoán Việt Nam. Tổng doanh thu phí bảo hiểm của các đơn vị này đạt là 15.753 tỷ đồng, cao hơn 15% so với cùng kỳ năm trước, thấp hơn hơn mức tăng chung của toàn ngành 17%. Lợi nhuận trước thuế của nhóm này đạt 1.347 tỷ đồng, tăng 17%. Lãi sau thuế hơn 1.091 tỷ đồng, cao hơn 15% so với quý I/2018.

Đóng góp lợi nhuận lớn nhất là Bảo Việt (HoSE:BVH) với 455 tỷ đồng lãi sau thuế, chiếm tỷ trọng 42%. Tuy nhiên, đây cũng là doanh nghiệp đứng cuối về tăng trưởng, nếu loại trừ Bảo Minh (HoSE: BMI).

KQKD của các doanh nghiệp bảo hiểm (Đvt: tỷ đồng)

Dẫn đầu tăng trưởng là Bảo hiểm Bảo Long (UPCoM: BLI) với 49,6 tỷ đồng lãi sau thuế, tăng 1,5 lần. Theo sau là Bảo hiểm Quân đội (UPCoM: MIG) với 29,6 tỷ đồng, cao hơn 147% so với quý I/2018. Các đơn vị khác như Bảo hiểm PVI (HNX: PVI), Bảo hiểm Bưu điện (HNX:PTI) đều đạt mức tăng trưởng 2 con số.

Bảo hiểm Bảo Minh (HoSE: BMI) là công ty duy nhất báo lãi sau thuế giảm hơn 31% xuống 46,8 tỷ đồng trong quý I. Nguyên nhân chính theo giải trình do hoạt động tài chính, kinh doanh chứng khoán giảm một nửa, ảnh hưởng đến lợi nhuận chung.

Đây cũng là một trong những điểm được Bộ phận phân tích Chứng khoán SSI chỉ ra trong báo cáo về ngành bảo hiểm nói chung. Theo đó, lãi tài chính của 10 doanh nghiệp bảo hiểm giảm gần 40% trong quý I.

Tuy nhiên, hoạt động kinh doanh bảo hiểm hiệu quả hơn đã giúp cải thiện lợi nhuận chung của ngành. Tỷ lệ bồi thường ở mức 66% và tỷ lệ chi phí 38,7%, giảm so với cùng kỳ 2018 (lần lượt là 78% và 39,5%) giúp cho chi phí kết hợp giảm từ 117,6% xuống 104,7%. Ngoại trừ Tái bảo hiểm Quốc gia (HNX:VNR) và Bảo Minh có tỷ lệ bồi thường tăng, các đơn vị khác đều giảm, đứng đầu là Bảo Việt từ 99,4% xuống 80,5% do công ty siết chặt quản lý, tăng phí với một số nghiệp vụ bảo hiểm đang bị lỗ điển hình là bảo hiểm xe cơ giới.

Khối ngoại cạnh tranh trên thị trường bảo hiểm nhân thọ

Trong số các doanh nghiệp trên sàn, Bảo Việt là đơn vị duy nhất tham gia vào lĩnh vực bảo hiểm nhân thọ. Tuy nhiên, tốc độ tăng trưởng của Bảo Việt đang có dầu hiệu chậm lại khi thị trường chung vẫn mở rộng.

Trong quý I, Bảo Việt ghi nhận doanh thu phí bảo hiểm nhân thọ 5.532 tỷ đồng, tăng 19% trong khi toàn ngành tăng 23%. Doanh thu phí bảo hiểm nhân thọ 2018 của Bảo Việt chỉ tăng 23%, trong khi toàn ngành tăng 31% (đánh dầu 4 năm liên tiếp tăng trên 30%).

Dù vẫn là doanh nghiệp lớn nhất nhưng thị phần của Bảo Việt trong thị trường này đang giảm dần do sự tham gia ngày càng nhiều của các đối thủ ngoại như Prudential, Manulife, AIA, Dai-ichi… Mức độ cạnh tranh ngày càng tăng khi các doanh nghiệp nước ngoài liên kết với ngân hàng phân phối bảo hiểm (bancasurrance).

Đơn cử như Manulife Việt Nam đang hợp tác với Techcombank, Sacombank và TPBank, AIA hợp tác với VPBank, ACB, DongABank. Hanwha Life Việt Nam cũng đã “bắt tay” với Woori Bank và Shinhan. Những động thái trên cho thấy việc đẩy mạnh mở rộng phân phối bảo hiểm nhân thọ của các doanh nghiệp qua nhiều kênh bên cạnh đại lý truyền thống.

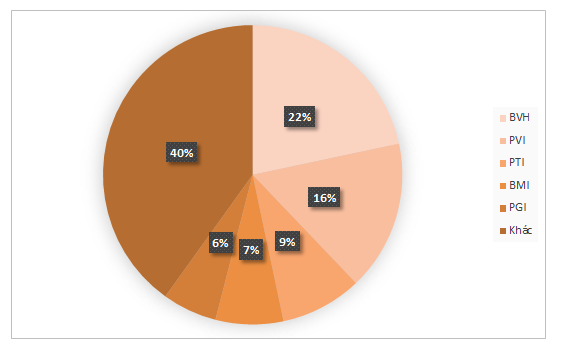

Trong mảng bảo hiểm phi nhân thọ, lĩnh vực chủ yếu các doanh nghiệp Việt trên sàn tham gia, doanh thu phí quý I của các đơn vị trên sàn đạt 9.316 tỷ đồng, tăng 13%, cao hơn mức chung của ngành là 9%. Con số này chiếm 70% doanh thu phí toàn thị trường.

Theo SSI Retail Research, Bảo hiểm Bưu điện dẫn dầu với mức tăng 41%. Nghiệp vụ đóng góp nhiều nhất là bán sản phẩm bảo hiểm cho người vay vốn qua các công ty tài chính tiêu dùng và xe cơ giới. Ngoài ra, Bảo hiểm Nông Nghiệp, Bảo hiểm Bảo long và Bảo hiểm BIDV cũng là 3 doanh nghiệp có mức tăng phí gốc lần lượt là 27,7%, 15,7% và 14,1%.

Thị phần mảng bảo hiểm phi nhân thọ 2018

Nguồn: Cục Quản lý Giám sát Bảo hiểm

Tiềm năng của ngành bảo hiểm Việt Nam còn lớn

Theo ông Bùi Gia Anh, Tổng thư ký Hiệp hội Bảo hiểm Việt Nam, thị trường bảo hiểm hiện nay chiếm 2,9% GDP, so với các nước hơn 6%. Riêng bảo hiểm nhân thọ, tỷ lệ người dân tham gia chiếm chưa tới 10%, trong khi các nước phát triển đạt 70-80%, Mỹ 90%. Điều này cho thấy dư địa phát triển của lĩnh vực bảo hiểm tại Việt Nam.

Chia sẻ với báo giới, Chủ tịch HĐQT kiêm Tổng giám đốc Tập đoàn AIA Ng Keng Hooi từng cho biết, Việt Nam là thị trường bảo hiểm nhân thọ tiềm năng với khả năng khai thác các sản phẩm giá trị 700 tỷ USD.

Với mảng bảo hiểm phi nhân thọ, Nhà nước đang khuyến khích phát triển các mảng bảo hiểm phi nhân thọ như bảo hiểm nông nghiệp, bảo hiểm kỹ thuật, tài sản công… Do đó nếu doanh nghiệp tận dụng được cơ hội thì sẽ phát triển rất tốt trong thời gian tới. Các loại bảo hiểm xe cơ giới, bảo hiểm hàng hóa, bảo hiểm tài sản, bảo hiểm cháy nổ sẽ tiếp tục được khai thác.

Năm 2019, Hiệp hội Bảo hiểm đã đặt mục tiêu doanh thu toàn thị trường bảo hiểm tăng 25%, trong đó bảo hiểm nhân thọ tăng 35% và phi nhân thọ tăng 10%.

Theo Chứng khoán BIDV (BSC), kết quả kinh doanh của các doanh nghiệp bảo hiểm sẽ tiếp tục được cải thiện nhờ 3 lý do. Thứ nhất, lãi suất tăng giúp cải thiện lợi nhuận tài chính. Thứ hai, mảng bảo hiểm sức khỏe, tài sản sẽ tiếp tục tăng trưởng. Và cuối cùng, việc áp dụng công nghệ ERP giúp các doanh nghiệp tiết kiệm được chi phí bán hàng và chi phí quản lý, cải thiện hiệu quả hoạt động bảo hiểm.

Tuy nhiên, BSC cũng lưu ý tốc độ tăng trưởng của ngành không có nhiều đột biến và triển vọng các doanh nghiệp bảo hiểm chỉ cải thiện mạnh khi các thương vụ thoái vốn, nới room diễn ra. Dự kiến trong năm 2019, Nhà nước dự kiến sẽ thoái vốn tại các doanh nghiệp bảo hiểm đầu ngành như PVI và Bảo Minh. Với việc 2 doanh nghiệp này khẳng định được vị thế trong ngành, BSC kỳ vọng việc thoái vốn tại 2 tổng công ty bảo hiểm này sẽ thu hút được sự quan tâm của các nhà đầu tư.

[ad_2]

Source link