WIADOMOŚCI FINANSOWE

Czy sądy mogą „położyć” banki?

[ad_1]

Na rynku coraz mocniej dostrzega się zagrożenie dla banków i (potencjalnie) gospodarki wynikające z kierunku orzecznictwa sądów w sprawach kredytów walutowych.

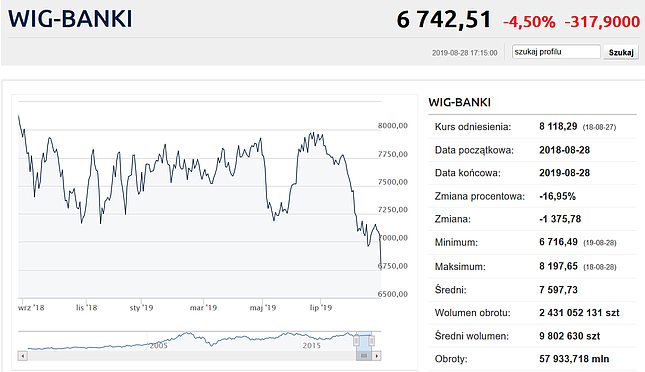

Wczoraj doszło do bardzo dużej przeceny akcji banków, co niektórzy analitycy tłumaczyli pojawieniem się opinii Biura Studiów i Analiz Sądu Najwyższego, rzekomo niekorzystnej dla banków. Akcje te zaś tanieją powoli już od dłuższego czasu, co z kolei wiąże się z niekorzystną dla banków opinią rzecznika Trybunału Sprawiedliwości Unii Europejskiej. Sprawa nabiera ewidentnie wymiar makroekonomiczny i czas bym zajął się nią w newsletterze.

O co chodzi? Czy gospodarka rzeczywiście może mieć problem w związku z orzecznictwem polskich i międzynarodowych sądów? Spróbuję odpowiedzieć tylko na to pytanie, a nie na pytanie o to, jak powinno wyglądać sprawiedliwe rozwiązywanie problemu kredytów walutowych. Jest to tylko próba interpretacji makroekonomicznych konsekwencji rozwiązań prawnych – mam poczucie, jakbym jechał na rolkach po Tatrach, więc proszę o wyrozumiałość w razie nieścisłości.

Moim zdaniem rośnie ryzyko systemowe dla sektora bankowego i potencjalnie też gospodarki, ale jest ono dalej, niż sugerują niektóre paniczne zachowania na rynku finansowym. Opinia Biura Studiów i Analiz SN nie jest ani bardziej niekorzystna dla banków niż dotychczasowe orzeczenia, ani nie jest wiążąca. Zaś opinia rzecznika Trybunału Sprawiedliwości Unii Europejskiej jeszcze nie jest wyrokiem, a nawet jak nim się stanie, to do masowej szkody dla polskiej gospodarki będzie jeszcze daleka droga.

Żeby zrozumieć znaczenie wyroków sądowych i ich prawdopodobną ścieżkę, najpierw warto opisać kontekst. W sądach toczy się ok. 10-30 tys. spraw – taki zasięg szacunków znalazłem w różnych artykułach. Dłużników jest łącznie ok. 500 tys. Na razie zapadło tylko kilkadziesiąt prawomocnych wyroków korzystnych dla dłużników (informacja na podstawie artykułu w „Forbesie”). Orzecznictwo dopiero się kształtuje i sądy przyjmują bardzo różne interpretacje. Niektóre nakazują przewalutowanie kredytu po kursie z okresu jego zaciągnięcia, inne stają po stronie banków. Jesteśmy dopiero na początku drogi interpretacji sądowych.

Zarówno opinia BSiA SN, jak i opinia rzecznika generalnego TSUE wydana w maju, która może być powtórzona w finalnym wyroku, dotyczą niektórych problemów poruszanych podczas spraw sądowych, a nie generalnego rozstrzygnięcia, czy umowy kredytowe można zakwestionować. Chodzi o pytanie, co dzieje się w sytuacji, gdy sąd dopatrzy się w umowie nieuczciwych zapisów, czyli takich, które ewidentnie naruszają interes konsumenta? Część sądów dopatruje się takich zapisów, inne się nie dopatrują – to są sprawy indywidualne i ani orzeczenie TSUE, ani tym bardziej opinia BSiA SN nie narzuca linii interpretacyjnej w tym zakresie. Prawnicy Sądu Najwyższego opisujący problemy w publikacji „Kredyty walutowe. Zagadnienia węzłowe” (a nie wydający wiążącą opinię) napisali, że ocena nieuczciwości zapisów umowy zależy od kontekstu każdej umowy.

Nieuczciwe zapisy często mogą dotyczyć różnych spraw w kontekście całego zobowiązania – na przykład odwołania w umowie do tabeli kursów walutowych ustalanej przez bank, a nie Narodowy Bank Polski. Sędziowie często nie wiedzą, co zrobić, jeżeli z umowy usunie się klauzulę nieuczciwą. Wtedy umowa traci jeden ze swoich filarów, jest bezzębna, bo jak przeliczać kredyt, jeżeli w umowie nie ma zapisu to określającego? Niektóre sądy uzupełniają umowy, na przykład narzucając kursy NBP zamiast kursów bankowych do ustalania przeliczeń, inne sądy uznają, że z umowy znika przepis o przeliczeniach kursów i nakazują w związku z tym całkowite przeliczenie kredytu na złote po kursie z dnia zaciągnięcia i spłatę po stawce WIBOR lub (opcja hard core dla banku i raj dla klienta) stawce LIBOR. Są też sądy, które uznają umowę za nieważną – wtedy klient zwraca pożyczony kapitał (w złotych, po kursie z dnia zaciągnięcia), a bank zwraca część spłaconego kapitału. Są różne rozwiązania.

Co bardzo istotne, ostatnia publikacja analityczna Sądu Najwyższego nie jest dla banków bardziej niekorzystna niż niektóre wyroki sądów, w tym SN. Przyznawali to w różnych opiniach prawnicy broniący dłużników. Wprawdzie publikacja dopuszcza przeliczenie kredytu na złote po kursie z dnia zaciągnięcia i zastosowanie do kredytu stawki LIBOR (co wszyscy ekonomiści i wielu prawników uznaje za rozwiązanie bardzo kontrowersyjne i na co zwracali uwagę niektórzy analitycy w komentarzach rynkowych), ale to już dopuścił wcześniej Sąd Najwyższy. Jeżeli ta analiza była przyczyną wyprzedaży akcji banków w środę, to chyba rynek zareagował na wyrost. Na rynek nie napłynęły nowe informacje.

Jeden z sądów nie wiedział, jak należy postąpić, gdy unieważnienie nieuczciwych zapisów może „położyć” całą umowę, bo traci ona sens, i zwrócił się o opinię do TSUE. W opinii rzecznika TSUE (to jest wstępny dokument) wynika, że sąd ma sam ustalić, czy w umowie w ogóle są jakieś zapisy, które można uznać za niedozwolone, a jeżeli są, to czy umowa może istnieć bez nich. I tu następuje gwóźdź programu. Sąd, według rzecznika TSUE, nie może korygować umowy – jak uzna, że są w niej nieuczciwe przepisy, to nie może jej uzupełniać. A więc albo ona nie istnieje, bo nie da się jej egzekwować bez nieuczciwych przepisów, albo zostają w niej wszystkie zapisy z wyjątkiem przeliczeń kursowych, co zostało uznane zarówno przez prawników bankowych (ze strachem), jak i prawników reprezentujących dłużników (z nadzieją) jako zielone światło dla przewalutowań korzystnych dla dłużników i spłat po stawce LIBOR. Bardzo często, choć nie zawsze, obie opcje mogą być de facto atrakcyjne dla dłużnika.

Przedstawiciele sektora bankowego uważają, że jeżeli opinia zostanie potwierdzona w ostatecznym wyroku, to sektor bankowy i gospodarkę czeka bardzo duży wstrząs. Klienci zaczną masowo zgłaszać się do sądów, a te będą masowo stawały po ich stronach, co przy wszystkich wygranych sprawach mogłoby oznaczać kilkadziesiąt miliardów strat dla banków. Banki będą musiały z wyprzedzeniem zawiązywać rezerwy.

Ale tak nie musi się zdarzyć z dwóch powodów. Po pierwsze, nie wiadomo, czy opinia rzecznika zostanie potwierdzona w ostatecznym wyroku – sprawa ma jednak charakter dość precedensowy. Po drugie, nawet jeżeli TSUE przyjmie wyrok korzystny dla dłużników, nie oznacza to, że sądy będą masowo stawać po ich stronie. Sądzę, że możliwa jest sytuacja, w której duża część sądów wciąż będzie uznawać, że umowy nie zawierają nieuczciwych zapisów.

Na pewno narasta ryzyko rozwiązań niekorzystnych dla banków. Gdyby sądy masowo stawały po stronie dłużników, wówczas czeka nas duży wstrząs finansowy. Nie wchodzę w tym momencie w dywagacje, czy będzie to wstrząs zasłużony i „kara” dla banków, czy nie. Interesuje mnie tylko odpowiedź na pytanie, czy coś grozi całej gospodarce. Myślę, że sprawa jest bardzo istotna i należy ją monitorować, ale na panikę w ujęciu makroekonomicznym chyba jeszcze za wcześnie.

* Ujawniam, że:

- nie posiadam walutowego kredytu hipotecznego,

- ie posiadam akcji banków z istotnym udziałem kredytów walutwych w portfelu.

Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Chcesz samodzielnie analizować dane ekonomiczne? Platforma

SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i

światowej gospodarki, które można analizować, przetwarzać i pobierać w

formie wykresów i tabel do Excela. Sprawdź na: https://spotdata.pl/ogolna.

Ignacy Morawski

[ad_2]

Source link

![Wystrzał inflacji, PKB na sterydach i historyczny rekord WIG-u [Wykresy tygodnia]](https://super-news.info/pl/wp-content/uploads/sites/6/2021/09/Wystrzal-inflacji-PKB-na-sterydach-i-historyczny-rekord-WIG-u-Wykresy-400x240.jpg)

![Wystrzał inflacji, PKB na sterydach i historyczny rekord WIG-u [Wykresy tygodnia]](https://super-news.info/pl/wp-content/uploads/sites/6/2021/09/Wystrzal-inflacji-PKB-na-sterydach-i-historyczny-rekord-WIG-u-Wykresy-100x100.jpg)